Cómo determinar las provisiones contables de una empresa

Una vez al año, todo empresario contribuyente tiene que cumplir con sus obligaciones ante la Cámara de Comercio presentando sus libros contables y su balance financiero. Ahora bien, como lo estipula la primera parte del Marco Conceptual del Plan General Contable en su cuarto artículo, uno de los elementos de las cuentas anuales son las provisiones, pero ¿qué son exactamente las provisiones y cómo se calculan? Te explicamos paso a paso cómo hacerlo.

Las obligaciones contables de las pymes dependen de si se trata de empresarios individuales, de emprendedores de responsabilidad limitada, de comunidades de bienes y de sociedades civiles. En la web ipyme.org encontrarás más información acerca de los libros contables, del cierre del ejercicio y de las obligaciones registrales. Los profesionales y las pequeñas empresas que se encuentren bajo el umbral de los 600.000 € pueden presentar una cuenta de pérdidas y ganancias abreviada.

¿Qué son las provisiones?

En principio, las provisiones son las reservas financieras que una empresa guarda para pagar cuentas futuras, pérdidas inesperadas u otros pasivos. Es decir, es un monto registrado en libros cuyo objetivo es hacer frente a determinadas contingencias que, si bien aún no se han determinado, se espera que se realicen en un momento no muy lejano, como podría suceder en caso de litigio. Así, en caso de que exista un proceso judicial pendiente, es probable que se tengan que afrontar ciertos costes legales en un futuro próximo. Sin embargo, es común que dichos procesos tengan lugar a principios del próximo año. Esto quiere decir que dentro de tus libros contables la provisión será el valor tentativo de lo que podría llegar a costar el proceso. Una vez terminado y pagados los gastos, puede eliminarse esta provisión e incluir el valor real de la estimación.

Ahora bien ¿por qué las empresas deciden incurrir en tal esfuerzo? La respuesta es sencilla: el Plan General de Contabilidad español. Este define a las provisiones como:

Obligaciones expresas o tácitas a largo plazo, claramente especificadas en cuanto a su naturaleza, pero que, en la fecha de cierre del ejercicio, son indeterminadas en cuanto a su importe exacto o a la fecha en que se producirán. Las cuentas de este subgrupo figurarán en el pasivo no corriente del balance. La parte de las provisiones cuya cancelación se prevea en el corto plazo deberá figurar en el pasivo corriente del balance, en el epígrafe “Provisiones a corto plazo…” (Plan General de Contabilidad, Real Decreto 1514/2007: Edición septiembre 2011)

Las normas contables prevén que una provisión puede ser reconocida en los libros contables cuando se cumplan las condiciones siguientes:

- Es una obligación presente como resultado de un suceso pasado.

- Existe una alta probabilidad de que la entidad tenga que desprenderse de recursos que involucren beneficios económicos.

- Para pagarla puede estimarse de manera fiable el importe de la obligación.

Debido a que, según las disposiciones legales, este dinero está “virtualmente aparcado”, las provisiones dentro de los pasivos representan una variación global en el patrimonio neto de una empresa. La ventaja: los contribuyentes solo están obligados a pagar impuestos por lo que realmente han gastado.

La contabilidad de provisiones para el balance financiero de una empresa es una actividad que requiere dedicación, pero que está asociada a algunas ventajas. Una de ellas es que permite mover una parte de la carga fiscal por disposiciones para el siguiente año, aumentando así la liquidez de la empresa. Visita este artículo de nuestra guía para obtener más información sobre el tema, así como sobre los distintos tipos de provisiones.

Cómo determinar, registrar y eliminar las provisiones de los libros de contabilidad

Con conocimientos básicos en contabilidad, calcular y gestionar las provisiones de una empresa no es extremadamente difícil. Aquellos que nunca han realizado un balance o un informe de pérdidas y ganancias encuentran una buena introducción en nuestro artículo sobre la contabilidad de partida doble. Debido a su complejidad y a la diversidad entre modelos de negocio y presupuestos, en esta guía solo se tienen en cuenta los aspectos más generales de la contabilidad.

Los principios básicos de un balance general

Para determinar las provisiones contables e integrarlas fácilmente dentro de los registros de las obligaciones contables, es fundamental considerar las siguientes reglas básicas del cálculo de los estados financieros:

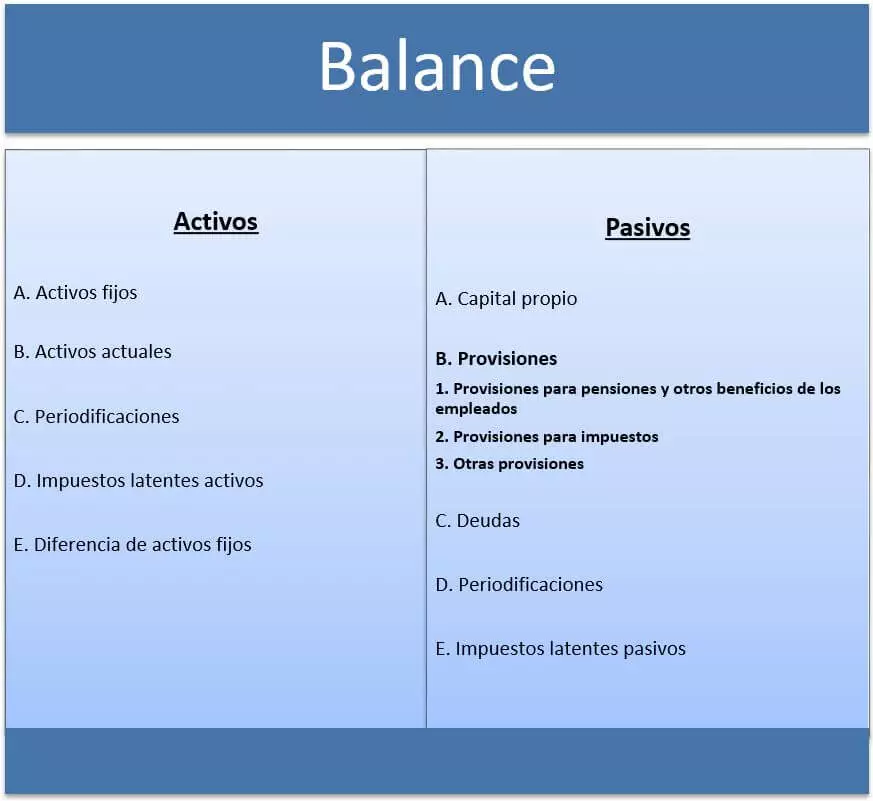

Todo balance debe incluir activos y pasivos:

Los activos, según el PGC, hacen referencia a los bienes, derechos y otros recursos controlados económicamente por la empresa, resultantes de sucesos pasados, de los que se espera que la empresa obtenga beneficios o rendimientos económicos en el futuro, es decir, todo aquello en lo que se gasta dinero. Por ejemplo, los activos fijos (instalaciones, maquinaria, etc.), los inventarios (materias primas y materiales de construcción), bonos, etc.

Los pasivos, por su parte, son definidos como las obligaciones actuales surgidas como consecuencia de sucesos pasados, para cuya extinción la empresa espera desprenderse de recursos que puedan producir beneficios o rendimientos económicos en el futuro. Por ejemplo, préstamos, ganancias de capital, subvenciones y, también, provisiones (pasivo contingente).

Siempre debe haber un equilibrio entre los activos y los pasivos.

Si hay gastos su registro contable es doble en el Debe (izquierda) y el Haber (derecha).

A la hora de calcular los activos, los flujos de cobro (abonos a cuentas por cobrar) se registran como debe y los flujos de pago (abonos a cuentas por pagar) como haber.

En el cálculo de los pasivos esto funciona en el sentido contrario: los flujos de cobro se registran como haber y los flujos de pago como debe.

Las provisiones en la contabilidad

El hecho de que las provisiones sean reservas las ubica en el sector pasivo de un balance. Para la contabilidad esto significa que el flujo de pagos se registra como debe (izquierda) y el flujo de cobros como haber (derecha). En el punto 14 de la quinta parte del Plan General Contable encontrarás un listado general de aquellas provisiones que puedes incluir en el balance general de tu empresa. Entre ellas se encuentran:

- Provisión por retribuciones a largo plazo al personal

- Provisión para impuestos

- Provisión para otras responsabilidades

- Provisión por desmantelamiento, retiro o rehabilitación del inmovilizado

- Provisión para actuaciones medioambientales

- Provisión para reestructuraciones

- Provisión por transacciones con pagos basados en instrumentos de patrimonio

aquellas provisiones que no estén incluidas en el Plan General Contable no serán tenidas en cuenta para calcular el estado financiero.

Ejemplos de provisiones contables

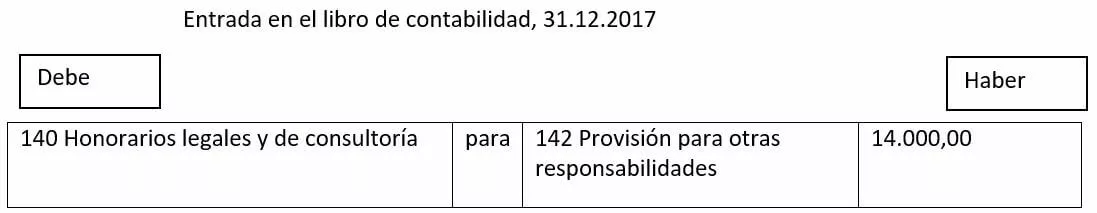

Ejemplo 1: regresando al ejemplo del proceso judicial y suponiendo que este se alargó más del tiempo previsto (31 de diciembre) y no había finalizado en el momento de realizar el balance, será necesario incluir una provisión en los estados financieros. Si se sabe que los honorarios de los abogados ascenderán a 14.000 € netos ¿cómo se determinaría la provisión?

Las provisiones forman parte de los pasivos del balance, es decir, los flujos de cobro se anotan en el debe y los flujos de pago en el haber. Debido a que con dicha provisión se está creando un colchón financiero para cubrir los gastos legales en un futuro próximo, en este contexto se habla entonces de un flujo de pago. Por lo tanto, este se registrará en el lado del haber (derecha):

El flujo de pago por el valor de 14.000 € se incluye en el lado derecho (haber) con el registro “142 Provisión para otras responsabilidades”. En el lado izquierdo se especifica el motivo del gasto bajo “140 Honorarios legales y de consultoría”. Aquí se incluyen otros flujos de cobro que reducirán el beneficio anual de tu negocio.

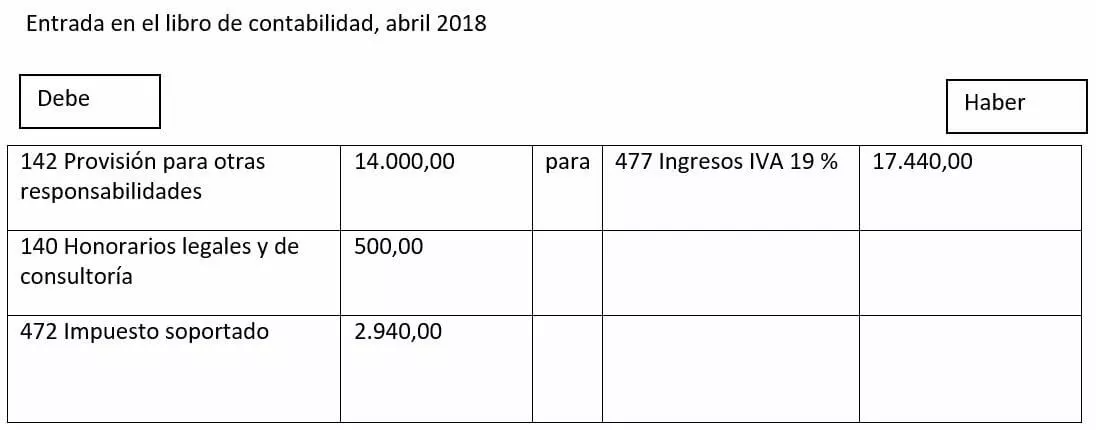

Una vez finalizado el proceso legal en abril de 2018, el abogado envía una factura por 17.440 €. Esto quiere decir que será necesario ajustar el balance, para lo que se realiza el siguiente cálculo:

Debido a que el proceso ha finalizado y ya has recibido la factura del abogado, ya no es necesario incluir la provisión en los libros. Para eliminar una provisión del balance, mueve el importe total de 14.000 € a la izquierda, es decir, a la sección “Debe”. Ahora bien, en el lado derecho, el haber, sigue apareciendo una deuda de 17.440 €, que corresponde al asiento “142 para 477”. El siguiente paso será entonces descontar el impuesto soportado a la factura, para poder entregarlo a Hacienda posteriormente:

17.440 € / 21 x 100 = 14.500 €

El impuesto soportado es de 2.940 €

Este resultado muestra que el abogado cobró una cantidad neta de 14.500 €, así que tu contabilidad de provisiones se desfasó en 500 €. Como consecuencia, tienes que registrar un gasto adicional (debe) para la transacción “140 Honorarios legales y de consultoría” e indicar la diferencia de los 500 €. Con ello habrás eliminado tu provisión y equilibrado tu balance financiero.

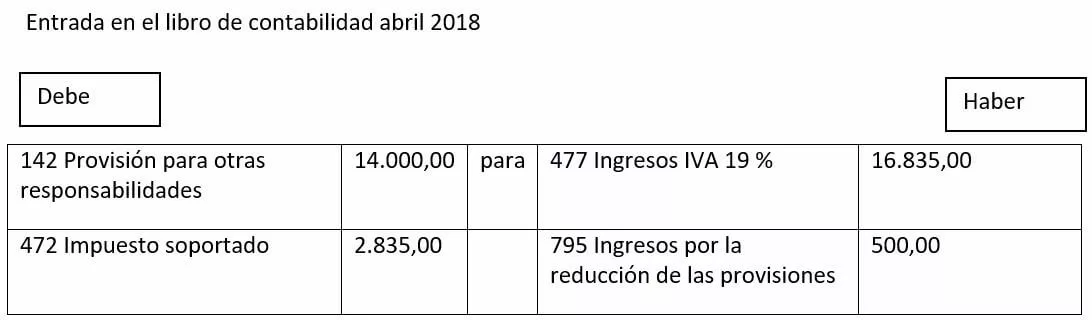

Ejemplo 2: Ahora bien ¿qué pasa cuando el importe de la factura es menor que el valor calculado? si se prevé que los costes legales ascienden a 16.835 €, la contabilidad de las provisiones sería la siguiente:

En este ejemplo, el registro del 31.12.2017 sigue siendo el mismo. Durante el 2017 sigues suponiendo que tendrás una cuenta pendiente de 14.000 € el próximo año y, en abril de 2018, recibes la factura real por 16.835 €. Otro aspecto que se mantiene intacto es el hecho de mover la provisión del lado de haber al de debe (“142 para 477”), siempre con el valor de entrada que utilizaste para el primer registro contable. En este caso, el impuesto soportado asciende a 2.835 €.

Una vez se ha deducido el impuesto sobre el importe de la factura de 16.835 €, te darás cuenta que solo necesitas pagar 13 500 € netos al abogado. Es decir, 500 € menos de lo calculado en 2017. Por lo tanto, tienes que registrar este valor como ingreso en la columna “haber”. Para ello, debes tomar el registro contable “795 Ingresos por la reducción de las provisiones”. Así, las ganancias de tu empresa tendrán un incremento final de 500 €.

Por favor, ten en cuenta el aviso legal relativo a este artículo.